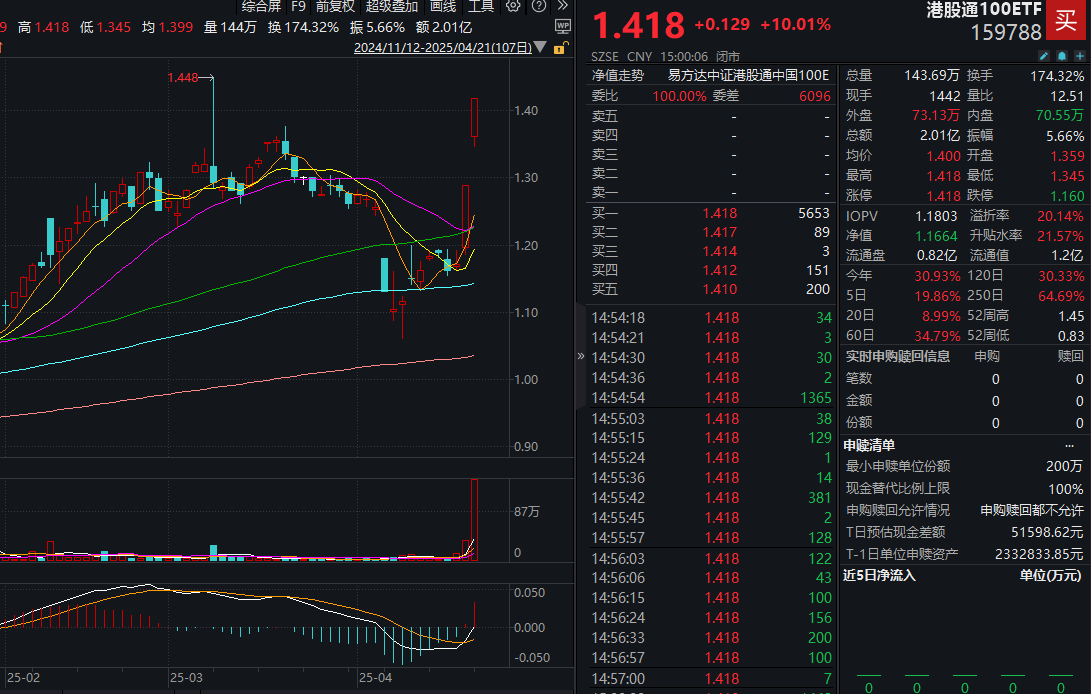

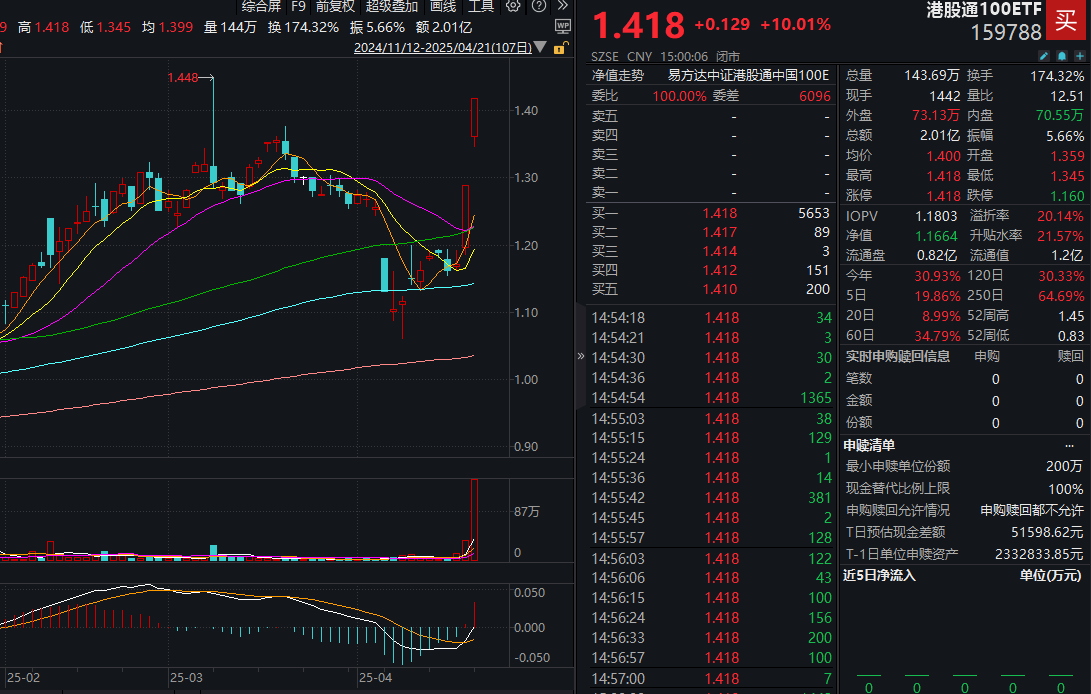

4月18日至21日,港股市场因耶稣受难日及佛诞节休市,但港股通相关ETF却在A股市场掀起了一场罕见的炒作浪潮。其中,港股通100ETF(159788)连续两日封死涨停,溢价率超20%,成为市场焦点。这一现象不仅折射出跨境ETF交易的特殊机制,更暴露了资金在流动性真空期的投机逻辑与市场情绪的微妙变化。

休市机制触发流动性溢价

在港股休市的四天里,港股通ETF的申购通道关闭,基金净值(IOPV)无法实时更新,导致其价格完全由A股市场的资金博弈决定。规模较小的ETF成为游资首选目标:例如,港股通ETF(159711)规模仅6000多万份,恒生ETF港股通(159312)规模不足4000万份。这些小盘ETF流动性低,游资仅需少量资金即可推高价格,叠加T+0交易机制,进一步放大了波动。

4月18日,港股通50ETF(159712)、港股通100ETF等四只产品集体涨停,溢价率普遍超过10%。次日,港股通100ETF再度涨停,溢价率飙升至20%以上。尽管部分ETF发布风险提示并临时停牌,但市场投机情绪未减,恢复交易后价格继续冲高。

正常情况下,ETF溢价超过5%会吸引套利资金进场:通过买入港股成分股、申购ETF份额并卖出,从而抹平溢价。然而,港股休市期间,港股通交易暂停,套利机制完全失效。游资趁机拉高ETF价格,而散户因缺乏专业判断,误将溢价视为“市场看涨信号”跟风买入,导致溢价如“脱缰野马”失控。

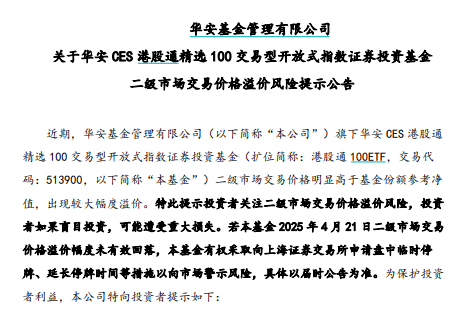

基金公司的风险提示

面对这种异常的市场表现,基金公司也纷纷发出风险提示。华安基金在4月21日发布公告称,旗下华安CES港股通精选100交易型开放式指数证券投资基金(即港股通 100ETF)二级市场交易价格明显高于基金份额参考净值,出现较大幅度溢价。

公告提醒投资者关注二级市场交易价格溢价风险,如果盲目投资,可能遭受重大损失。若该基金4月21日二级市场交易价格溢价幅度未有效回落,基金有权采取向上海证券交易所申请盘中临时停牌、延长停牌时间等措施以向市场警示风险。

历史教训警示“节后暴跌”风险

类似剧情并非首次上演。2024年圣诞节期间,红利港股ETF(159331)因港股休市被爆炒,三个交易日累计上涨16.7%,但节后首日即跌停,随后连续下挫。

此次炒作中,游资的撤退路径或将如出一辙:一旦4月22日港股恢复交易,套利通道重启,高溢价ETF将面临资金抛售压力,价格可能迅速回归净值,追高散户恐遭“收割”。

从历史经验来看,节假日前后的市场表现往往充满了不确定性。特别是在当前全球经济形势复杂多变的情况下,投资者更应该保持谨慎,避免盲目追高。同时,基金公司也应该加强信息披露,及时向投资者提示潜在的风险,确保市场的健康稳定运行。

站长:乡村生活网;联系电话:023-72261733 ;微信/手机:18996816733;邮箱:2386489682@qq.com;

办公地址:涪陵区松翠路23号附12;